【SMM分析】2025H1镍价漂流记:从13万高点到“4年新低”孤岛

1、2025年上半年镍价走势回顾

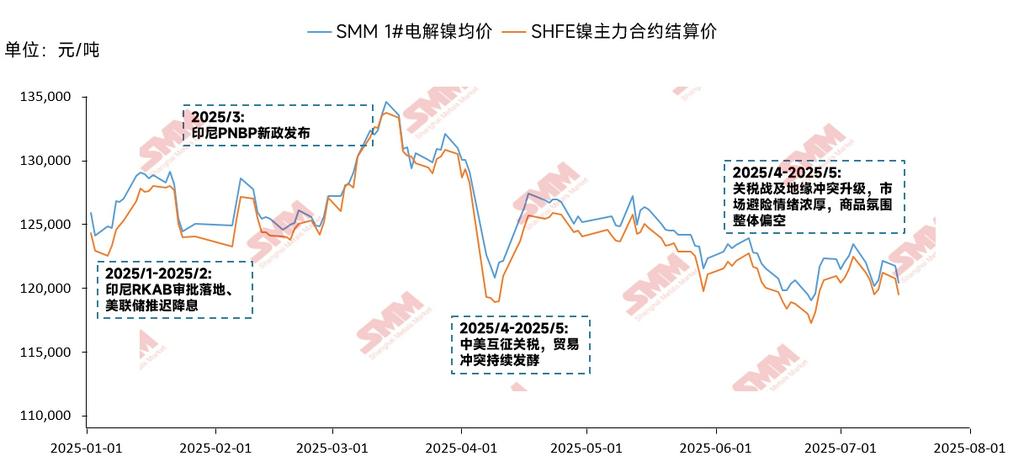

2025年上半年,镍价在宏观博弈与基本面过剩的双重压力下呈现阶梯式下行态势,沪镍主力合约运行中枢从年初的13.5万元/吨逐步下移至6月末的11.8万元/吨附近,振幅达28%,刷新近四年低点。其价格演化可划分为四个阶段:

a:年初宏观博弈,印尼镍矿配额获批但雨季制约出矿,矿价坚挺支撑镍价13-14万元/吨震荡。2月下旬美联储推迟降息预期推升美元,镍价下探12.8万元/吨。

b:3月下旬,印尼PNBP新政发布,镍价急冲至13.5万元/吨。

c:4月初中美关税战升级引发需求坍塌预期,镍价快速暴跌至11.5万元/吨。

d:6月弱势震荡筑底:在国内“反内卷”浪潮带动下,镍小幅反弹至12.3万元/吨。月末再次回落至12万元/吨附近。

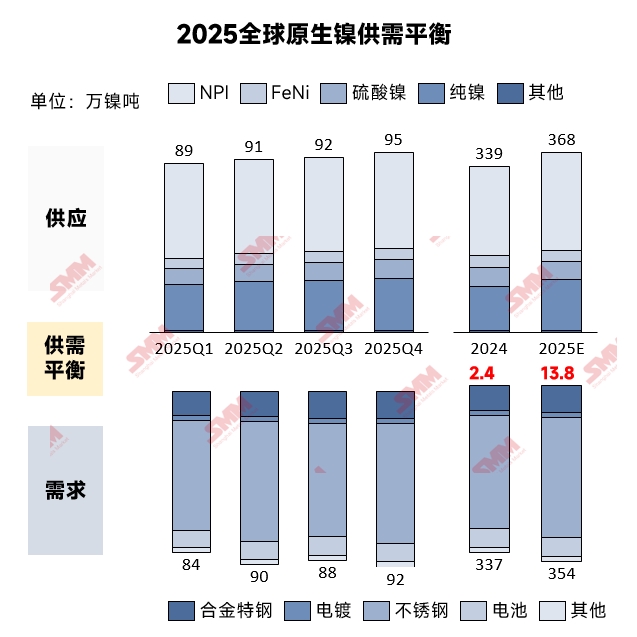

2、供需基本面

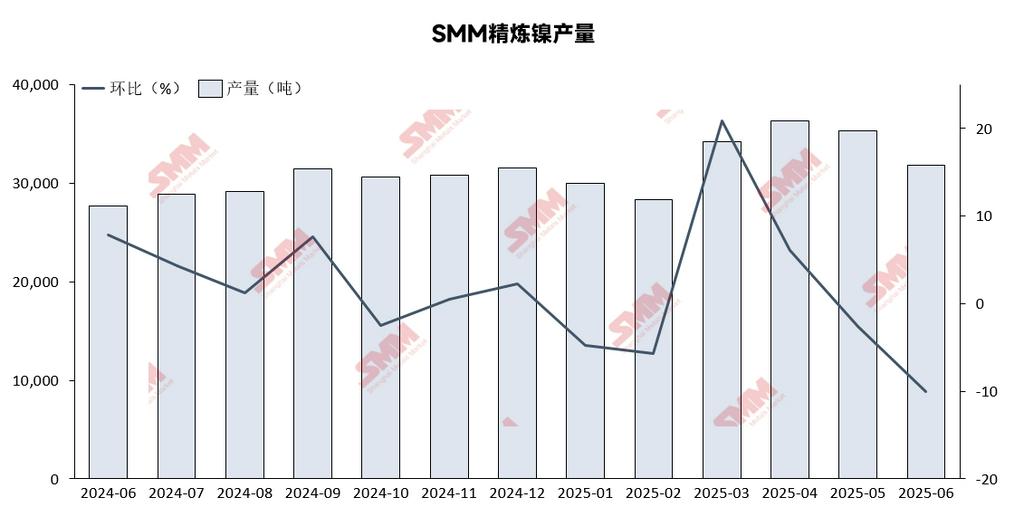

供应端,据SMM数据,2025年1-6月,国内精炼镍产量达19.6万吨,同比增加28%,增量主要来自国内电积镍项目产能爬坡;印尼精炼镍产量达2.9万吨,同比增加53%,鼎兴项目上半年技改后恢复满产,永恒项目持续爬坡。下半年国内和印尼均有新投产能,预计精炼镍产量仍将持续增加。

需求端,2025年1-6月电镀耗镍量2.3万吨,同比增速持平,占精炼镍总需求的17%。合金特钢领域耗镍量9.2万吨,同比增速4.5%,占精炼镍总需求的67%,其中主要增量来自于高温合金,民用合金受经济复苏缓慢影响增速低于军工领域,特钢受到房地产疲软和家电需求前置效应消退影响,并无显著增量。

进出口方面,2025年1-6月,中国精炼镍累计进口量9.7万吨(同比增加5.4万吨,增幅125%),累计出口量9.2吨(同比增加4.8万吨,增幅109%)。上半年精炼镍进口大幅增加,增幅主要来自于俄罗斯、南非及印尼等地;出口则流向韩国、新加坡等LME仓库所在地,国内过剩压力向国际市场转移。

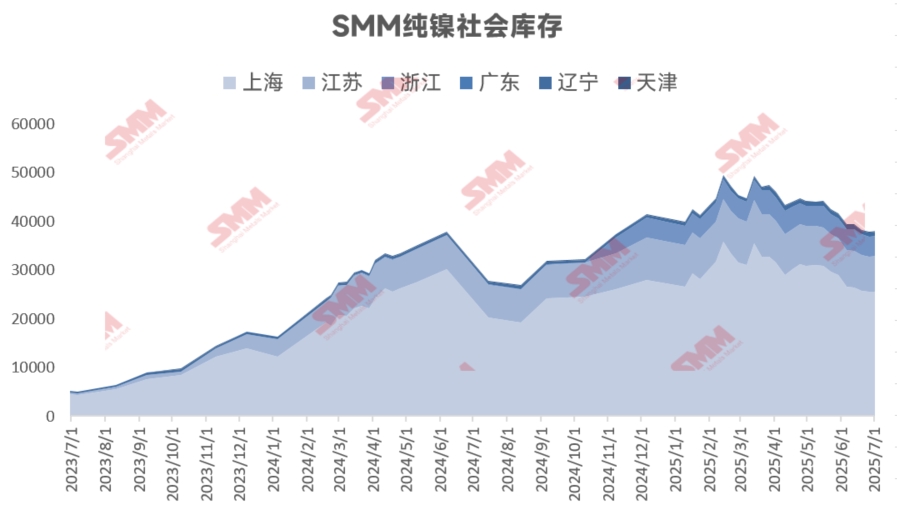

3、库存

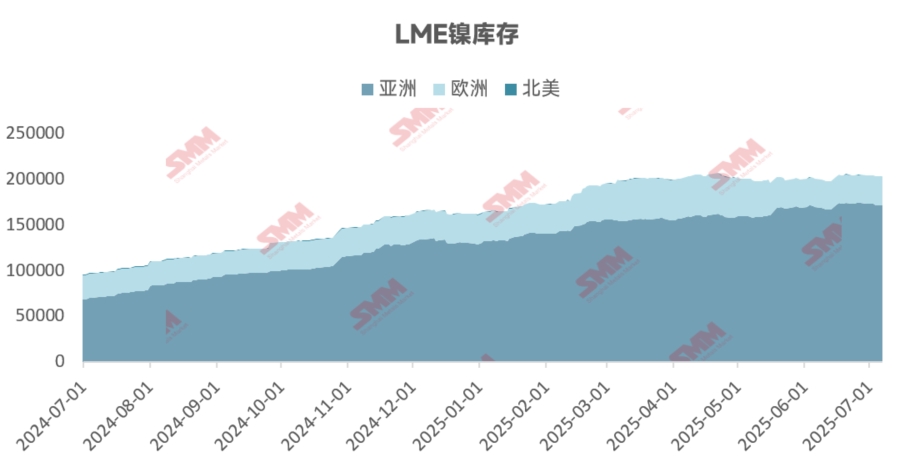

镍库存呈现“海外增国内减”的差异化格局:LME镍库存从年初16万吨持续攀升,目前突破20万吨大关,过剩镍资源持续流入交割仓库,成为压制镍价的关键因素。但国内镍库存上半年处于小幅去库过程,6月SMM纯镍六地社会库存3.8万吨,较年初4.1万吨相比去库0.3万吨。

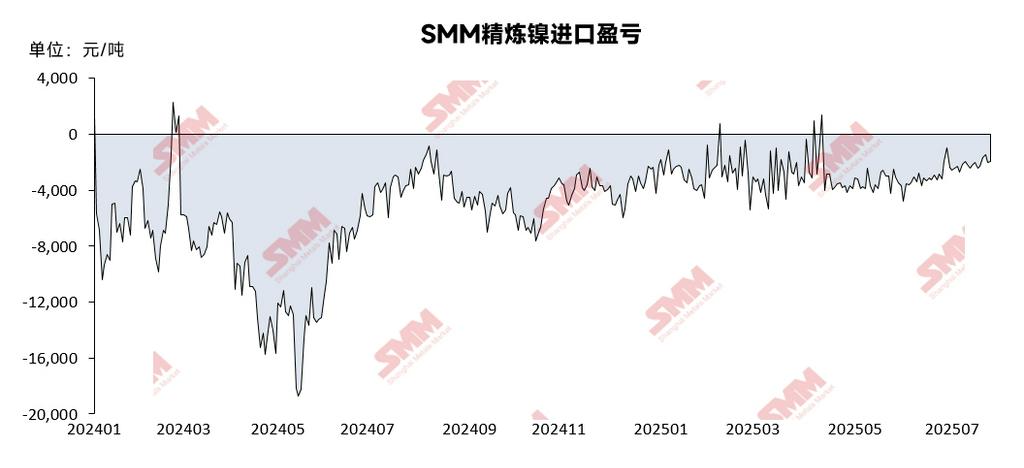

4、精炼镍进出口盈亏情况

近年进口盈亏持续亏损,仅在24年3月份和25年2、4月份出现过进口窗口短暂打开状况。在LME和SHFE镍价都处于下跌趋势状态下,因海外消费较差,LME库存持续累库且幅度不断加大,库存压力高于SHFE,使得LME镍价下跌幅度大于SHFE,进口亏损幅度不断缩窄,截至2025年7月份中国精炼镍进口亏损为-1954元/吨,同比减少66%。

出口保持盈利,除2025年4月份受到关税影响镍价异常波动,导致出口出现短期大幅亏损,其余时间段整体维持正值,主要依赖海外交割套利,截至2025年7月份中国精炼镍出口盈利约234美元/吨,同比减少64%,出口盈利同样收窄。

5、2025下半年镍价展望

从宏观角度分析,美国关税政策仍有很大不确定性,若8月1日关税正式落地,将冲击不锈钢及新能源终端出口;同时于9月30日生效的“大而美”法案取消了新能源汽车税收抵免,也将进一步压制三元电池需求,二者将削弱镍消费的主力需求。9月份,若美联储降息落地,投机资金可能涌入镍市,推动镍价阶段性反弹。

印尼方面,RKAB审批量达3.6亿湿吨,上半年仅消耗1.2亿湿吨,下半年矿山为完成指标预计镍矿产量将有所增加,镍矿价格预计回落,进一步削弱镍价成本支撑。

国内方面,中国实施积极财政与宽松货币政策,7月中央城市工作会议提出建设“绿色低碳城市”,推动储能与新能源基建,或提振合金及高端镍材需求。同时,国内供给侧改革大幅提振市场情绪,工信部主导的十大行业稳增长方案明确要求“调结构、淘汰落后产能”,尤其针对钢铁、有色等高耗能行业。但传统的、技术工艺落后、能耗高、污染大的“落后产能”在精炼镍行业并不显著,政策引导的淘汰落后产能工作,对精炼镍行业实质性的边际供应减量预期相对有限。

SMM观点总结:当前全球宏观环境复杂多变,贸易摩擦加剧叠加地缘风险升温,加剧了市场对全球经济增长的担忧。国内“供给侧改革”与美元流动性宽松对下半年镍价形成阶段性托底,但短期的情绪波动并未改变中长期的供需逻辑,下半年全球精炼镍产能持续扩张,大规模减产尚未显现,需求端复苏乏力,电镀市场相对平稳,合金特钢需求虽有改善但增量有限,印尼放量、关税冲击与需求疲软等因素仍会给镍价带来下行风险。综合来看,预计下半年镍价多空博弈加剧,核心波动区间为 11.5-12.8万元/吨。

下载App

下载App