不锈钢2025上半年行情回顾与下半年展望【SMM分析】

一、价格走势回顾

2024年四季度以来,在不锈钢厂高排产导致供给宽松,以及高镍生铁、高碳铬铁等原料过剩、价格下跌的双重影响下,不锈钢价格呈现同步震荡回落的态势。

进入2025年一季度,受印尼镍矿配额审批政策提振,高镍生铁价格止跌反弹。同时,不锈钢厂在1-2月进行年度检修,导致不锈钢产量显著下降,价格也随之止跌反弹。

然而,二季度初,美国大幅加征进口关税,引发期货盘面恐慌性下跌。加之3月起不锈钢产量大幅回升,市场供给再度宽松,期货仓单库存及社会库存均处于高位,现货价格大幅跟跌,至5年以来的新低。尽管随后美中谈判取得成果,关税政策给予90天缓冲期,且不锈钢厂因成本倒挂压力频繁传出减产消息,但市场下游终端仍持谨慎观望态度。此外,进入传统消费淡季,市场整体成交依旧较为清淡,库存压力持续偏大,导致二季度以来不锈钢现货价格持续在低位徘徊。

二、产量态势分析

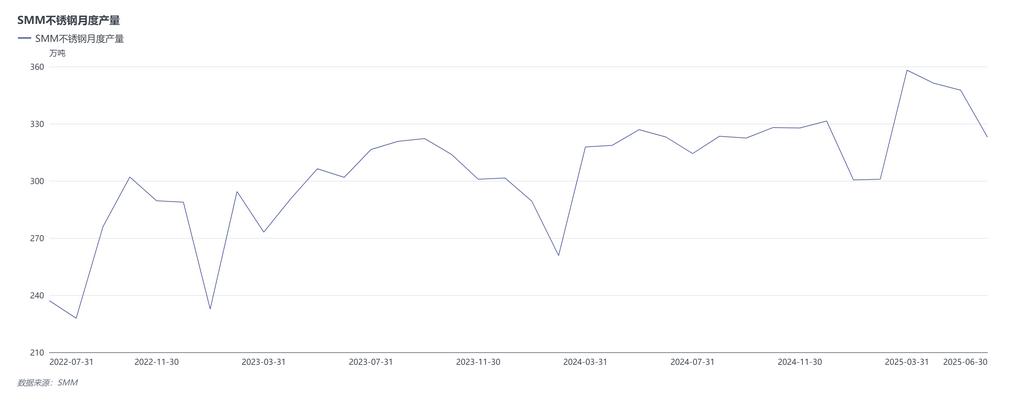

近年来,不锈钢产量呈现持续增长的趋势。截至2024年,不锈钢年产量已攀升至3785万吨,月均产量高达315万吨。特别值得关注的是,2023年和2024年连续两年,不锈钢的月均产量均维持在300万吨以上。进入2025年上半年,不锈钢的月均产量预计将超过330万吨,其中3月份的产量更是达到了358万吨的历史新高。尽管近期受消费疲软和成本倒挂的压力影响,不锈钢产量有所下降,但整体供给宽松的局面仍未发生根本性改变。

三、库存状况解读

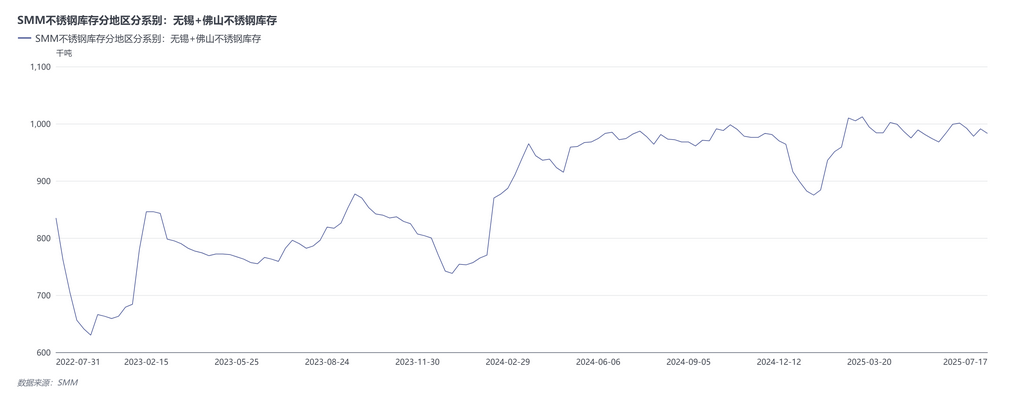

自2024年以来,不锈钢产量持续高位运行,导致其社会库存也一直维持在历史高位水平。据SMM数据显示,自2025年3月起,不锈钢社会库存始终在100万吨上下波动。不锈钢厂对下游代理贸易商施加的接货压力不断加剧,贸易商在出货回款的巨大压力下,不得不选择让利成交。这种持续的高库存状况,极大地压缩了不锈钢价格的反弹空间。

四、进出口形势洞察

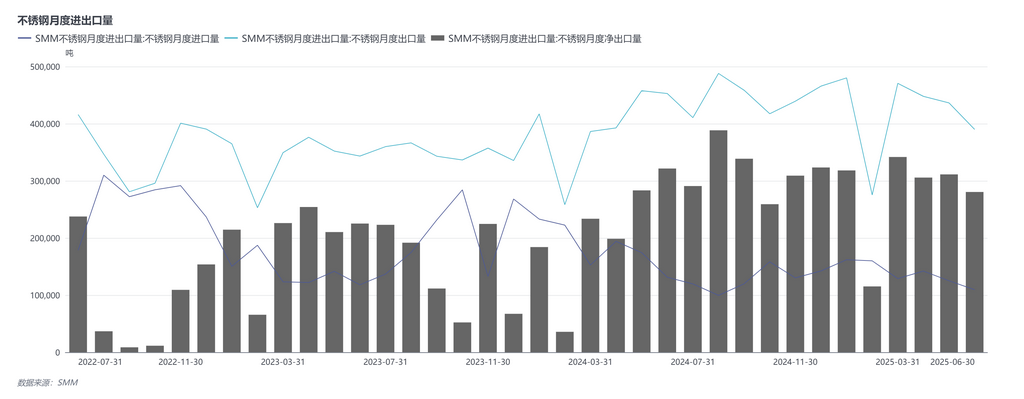

2025年上半年,中国累计不锈钢进口量为88.31万吨,累计同比下降24.14%。累计不锈钢出口量为279.131万吨,累计同比下降2.41%。累计净出口量为190.81万吨,累计同比上涨12.51%。

上半年,美国对全球大幅增加进口关税,中国不锈钢行业也受到较大冲击。尽管从出口结构来看,中国直接对美国不锈钢出口的占比较低,根据海关数据,自2022年以来,中国对美国不锈钢出口占比在2%至4.5%之间。然而,仍存在出口至越南、泰国、印度等地进行进一步加工的情况,以及不锈钢相关制品和以不锈钢为零配件的商品出口。尽管中美关税政策目前处于暂缓状态,但90天缓冲期已逐步接近尾声,后续政策仍不明朗。此外,关税政策作为特朗普政府的核心政策之一,后续存在再次收紧的风险。虽然不锈钢直接对美国出口量有限,但考虑到间接出口以及本轮关税政策加剧了国际贸易摩擦,在短期抢出口缓冲期内,出口量可能不会出现明显下降,但这为不锈钢后续出口与下游消费埋下了重大隐患。

五、成本因素分析

以304不锈钢为例,在不锈钢供给过剩及宏观因素扰动的背景下,现货价格大幅下滑,近期持续处于成本利润倒挂状态。304不锈钢在现金成本下始终面临5%-8%的亏损,这在一定程度上对不锈钢价格形成了成本支撑。近年来,国内铬铁产线和印尼镍铁产线新增投产,尽管部分落后产能退出,但整体行业开工率仍有所提升,导致高镍生铁和高碳铬铁市场供给过剩压力加剧。尽管一季度初镍铁和铬铁价格超跌,使得铬铁和镍铁冶炼厂生产热情下降,产量减少,且3月不锈钢厂增产需求提升,使得一季度铬铁和镍铁价格均有所上涨,但进入二季度后,不锈钢排产下降,铬铁和镍铁供给过剩问题再度凸显,价格持续回落。然而,不锈钢供给仍处高位,需求疲软,出货压力下,4月以来不锈钢价格大幅下跌,跌破不锈钢厂成本线。尽管原料价格同步走弱,但目前仍难以改变不锈钢厂成本倒挂的现状。

六、总结与展望

目前来看,尽管不锈钢市场已从前期低价中逐步走出,但下游终端消费依然疲弱。上半年不锈钢供给量相对宽松,社会库存及钢厂厂库压力均较大。尽管钢厂目前已启动减产计划并积极出货,但市场供需关系的再次平衡仍需一定时间。

展望下半年,国际贸易摩擦持续加剧,美国对华关税90天缓冲期已进入倒计时,不锈钢出口外需面临较高的不确定性风险。尽管国内积极扩大内需并出台相关政策以应对外部冲击,但近年来不锈钢传统需求占比较大的地产行业持续萎缩,不锈钢新兴需求的增长尚需时日。国内不锈钢厂同行竞争愈发激烈,行业利润率普遍较低。泰山钢铁破产,张浦股权易主青山,国家提出“反内卷”政策,旨在推动市场共同优化产业格局。中国不锈钢产业将逐步从量的竞争转向以质量和效益为核心的新竞争赛道。

下载App

下载App